1more Baby応援団への寄付は、税制優遇措置の対象となっています。

所得税、法人税、相続税、一部の自治体の住民税において、それぞれに定められている条件を満たすことで、優遇措置を受けられます。

なお、優遇措置を受けるためには確定申告が必要です。

公益財団法人に対する寄付は、確定申告を行うことで税金が還付されます。

なお、年末調整では還付できませんのでご注意ください。

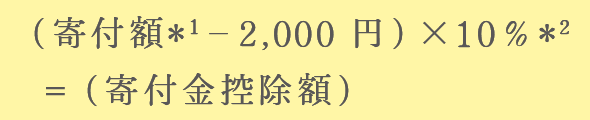

下記の計算式による金額が所得から控除されます。

1more Baby応援団が所在する東京都にお住まいの方は、所得税に加え、個人都民税の控除対象となります。

(市区町村民税につきましては、各自治体へご確認ください。)

なお、東京都以外の個人住民税の控除につきましては対象団体として確認ができておりませんのでご了承ください。

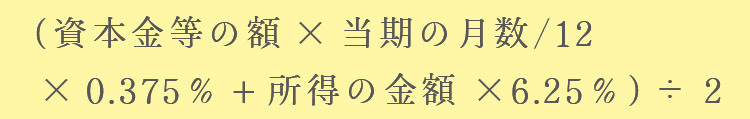

個人住民税の控除額は下記の計算式で算出されます。

*1総所得金額等の 30%を限度

*2「都道府県・市区町村が条例で指定する寄付金」の場合は、次の率により算出

【東京都にお住まいの皆さま】

東京都では 1more Baby応援団に対する寄付について、個人都民税からの税額控除(4%)の対象となる寄付金として指定しております。

その他個人市区町村民税の寄付金控除(6%)制度については、各区市町村へお問い合わせください。

【東京都以外にお住まいの皆さま】

1more Baby応援団では、東京都以外の個人住民税(道府県民税、市区町村民税)の控除については控除対象団体として確認ができておりません。

相続した財産の一部または全部を 1more Baby応援団に寄付した場合、寄付した財産分については、相続税が課税されません。詳しくはこちら。

所轄税務署にて確定申告を行ってください。

年末調整で還付することはできません。

確定申告の際、1more Baby応援団が発行した領収書を添付し申告してください。

法人が公益財団法人に対して支出した寄付金は、一般の寄付金の損金算入限度額とは別に、下記の特別損金算入限度額の範囲内で損金に算入できます。

詳しくは最寄の税務署へお尋ねください。

1more Baby応援団への寄付は、公益財団法人への寄付金として、税制優遇措置の対象となります。

税法上の優遇措置を受けていただくための書類として領収書を発行しております。

領収書は原則として年1回の発行となります。

毎年 12 月 31 日締めで発行し、その年に、1more Baby応援団へいただいた全てのご寄付をまとめた領収書を、翌年 1月下旬〜2月上旬頃にご登録の住所宛てに郵送にてお送りします。

決済会社から 1more Baby応援団に入金された日をご寄付日といたします。

クレジットカード会社により違いはございますが、目安としてクレジットカード決済日から2ヶ月後の日付となります。